预计所需阅读时间:25分钟

前言

作者:编程随想,原文链接:https://program-think.blogspot.com/2019/08/Monetary-Economics.html

原作者写作起源于8月初,人民币对美元的汇率破7。基于本人对金融学的理解,阅读完原文之后,做了部分精简和排版,以解释“货币经济学”的基本概念。

本文的目标读者

如果自认为对“宏观经济学”,尤其是其中的“货币经济学”已经有足够的认识,那么,本文你就不用看了。

如果对这个领域还不熟悉,并且希望能对该领域有更系统性的了解,建议直接去看《货币金融学》这本书。这是非常经典的教材,被欧美很多高校采用,其作者是“弗雷德里克·米什金”。本文聊的内容,此书中基本都有;而且书中的内容肯定比这篇博文更加详细、更加全面。(注:本文后续章节凡是提到《货币金融学》,都是指此书的中译本第9版)

综上所述,本文的目标读者是既对该领域不太懂,同时又不愿意花时间看书的那些人。

“货币经济学”是什么?

“货币经济学”也称作“货币银行学”,英文叫做“monetary economics”。简而言之,这个学科专门研究“货币”在各种经济活动中的作用。

该领域的奠基人物就是著名的“凯恩斯”(John Maynard Keynes)。他的代表作是《就业、利息和货币通论》(The General Theory of Employment, Interest, and Money),出版于1936年(大萧条之后不久)。此书的影响力之大,有时候直接被简称为“通论”(The General Theory)。

由于“凯恩斯”的影响力,以他为代表形成了一个经济学流派——“凯恩斯主义”(Keynesianism),有时也称作“凯恩斯经济学”(Keynesian Economics)。在二战刚结束时,该流派在宏观经济学占据统治地位。中国大学宏观经济学就是以凯恩斯的理论为基础。

但“凯恩斯主义”一统江湖的时间没能持续太久。上世纪60年代,以“米尔顿·弗里德曼”(Milton Friedman)为首形成了“货币主义”学派(Monetarism),与之分庭抗礼。

这两派的分歧在于:“凯恩斯主义”认为政府的宏观调控要两手抓(同时使用“货币政策”与“财政政策”),而“货币主义”认为只用“货币政策”就足够了。

除了这两个流派,上世纪后期还出现了很多其它流派,有些是为了弥补“凯恩斯主义”的不足,有些是为了弥补凯恩斯之前的“古典主义”的不足。

货币政策与财政政策

刚才介绍“凯恩斯的理论体系”提到了政府宏观调控的两个招数:财政政策和货币政策,说明一下:

货币政策(Monetary Policy)

通常由某个国家的“中央银行”主导。它可以通过一系列的“货币工具”来影响本国的宏观经济。具体如何操作,后续章节会聊到。

财政政策(Fiscal Policy)

通常由某个国家的“财政部”主导。它可以通过“税收”、“政府投资”之类的手段来影响本国的宏观经济。这个话题不是本文讨论的内容。

货币

货币的定义

要谈“货币经济学”,要先界定“货币”这个概念。一般人说到“货币”,首先想到的是“流通的货币”(简称“通货”),也就是“纸币、硬币”之类的玩意儿。但在“金融学”领域中提到“货币”,其范围会更广一些,除了“通货 currency”,还包括其它一些东西(比如:支票、储蓄存款...)。

在《货币金融学》一书中给出的定义是:货币是指,在产品和服务支付以及债务偿还中被普遍接受的东西。

货币的功能

主要有三大功能:交易媒介、记账单位、价值储藏。

货币的流动性(liquidity)

刚才提到货币可以作为“交易媒介”,也就是说它可以在不同的所有者之间转移。这就体现了货币的“流动性”。

不同类型的货币,流动性也不同。一般而言,现金的流动性最强,“活期存款”的流动性就比“现金”差一些,“定期存款”的流动性比“活期存款”更差一些。

货币总量(monetary aggregate)

为了统计某个国家中的货币总量,需要根据流动性的差异,设定不同的术语。而且不同的国家,定义的术语也不太一样;甚至同一个国家的央行,在不同时期也会调整相关术语的定义。

中国的术语

以下术语由“人行”(中国人民银行)定义:

M0=流通的现金

M1=M0+可开支票的企业活期存款

M2=M1+居民储蓄存款+企业其它存款+证券公司客户保证金(注:在中国,M1 也称为“狭义货币”、M2 也称为“广义货币”)

美国的术语

以下术语由“美联储”(美国联邦储备委员会)定义:

M1=流通的现金+旅行支票+活期存款+其它支票存款

M2=M1+小额定期存款+储蓄存款与货币市场存款账户+货币市场共同基金份额

通胀与通缩

首先,“通胀”与“通缩”就像硬币的两面——“通缩”可以理解为“通胀率为负数”。

关于“通货膨胀”这个话题,学术界历来有较大争议——对其“成因、测量方法、解决方法”,不同的经济学派有完全不同的见解。对这方面的争议,就不作深入介绍。在经济学界比较有共识的几个观点:

- “通缩”(通货紧缩)比“通胀”更危险;

- “恶性通胀”(很高的通胀率)也很危险;

- “通胀率”并不是越低越好(也就是说,不应一味地追求“零通胀”)。

如果理解了上述三条,应该明白把“通胀率”稳定地保持在某个低水平,是比较明智。

利息与利率

为什么会有“利息”(interest)?

假设有如下两个选项让你选择:选项1:立即拿到一万元;选项2:一年后拿到一万元。

在其它条件都相同的情况下,每个头脑正常的人,都会倾向于前者。

为什么都会倾向于前者?这个问题的本质在于人性。在面对收益时,人们更倾向于“确定性”,并尽可能地规避“随机性”;但在面对损失的时候则相反——更倾向于“随机性”,并尽可能地规避“确定性”。

“立即拿到一万元”,这是确定的;而“一年后拿到一万元”则引入了不确定性(也就是上述所说的“随机性”)。

而“利息”就是为了补偿因为“延迟获取”而导致的心理上的“不爽”。

利息的时间因素

前面提到了“延迟获取收益”会让人不爽。延迟的时间跨度越大,不爽的程度就越明显。所以,延迟的时间越长,就应该支付更多的利息。也就是说,利息的关键因素是“时间差”。

经济学大牛欧根·冯·庞巴维克(Eugen von Böhm-Bawerk)在其代表作《资本与利息》中首次提出了“时差利息论”,指出了时间因素的关键性。他的“时差利息论”被公认为”第一个比较靠谱的利息理论。

另外说一句,马克思建立的经济理论体系(利息、劳动价值理论、剩余价值理论等等),在如今看来,全都非常过时。后世的很多牛逼经济学家,都曾指出其理论中的谬误,并建立了更完善的替代理论。

利率(interest rate)

由于“利息”与“时间”密切相关,当我们讨论“利率”,都是关联到某个时间跨度。比如“年利率”指的是“以年为计算利息的周期”。

单利(simple interest)

所谓的“单利”就是本金是固定的,每一期的利息也是固定的。上一期的利息不作为下一期的本金。

比如“100元”的本金,利率“10%”,以“单利”的方式计算,每一期的利息都是“10元”。

复利(compound interest)

“复利”在民间俗称“利滚利”。它与“单利”不同之处在于,上一期的利息会作为下一期的本金。

比如“100元”的本金,利率“10%”,以“复利”的方式计算:

每1期:初始本金“100元”,利息“10元”;

每2期:本金变为“110元”,利息“11元”,;

每3期:本金变为“121元”,利息“12.1元”;

每4期:本金变为“133.1元”,利息“13.31元”

......

(注:从本小节之后,凡是提到“利息”都是指【复利】)

贴现(discount)与现值(present value)

在刚才的举例中——100元本金,利率 10%,经过3次计息后共有“133.1元”。

如果把问题转换一下:同样是 10% 的利率,希望在3期之后得到“100元”,那么你应该投入多少本金?这个问题本质上就是计算未来的收入在今天的价值。在金融学中称之为“对未来的贴现”(discounting the future),相应的计算结果就是现值(present value)。

(注:通常情况下所说的“贴现率”也就是指“利率”)

名义利率与实际利率

刚才对“利率”的讨论,没有考虑通胀(通货膨胀)因素。这种利率也称为“名义利率”(nominal interest rate)。

如果考虑了通胀(通货膨胀)因素之后,得出的利率则称为“实际利率”(real interest rate)。

经济学大牛“欧文·费雪”(Irving Fisher)指出两者关系:

“费雪方程式”(Fisher Equation):实际利率=名义利率-通胀率

这个方程式告诉大家,如果“通胀率”超过了“名义利率”,那么你在银行中的存款实际上是在衰减的!

银行

(注:本章节所说的“银行”均指“商业银行”,以区别于其它类型的银行,比如“投资银行/投行”)

银行的商业模式

简而言之,银行向某些客户提供存款服务并支付存款利息;向另一些客户提供贷款服务并索取贷款利息。只要后者比前者更多,银行就获得了利润;反之,则亏损。

当然啦,上述只是简单的说法,实际情况要复杂得多。比如说:银行为了确保贷出去的款能收得回来,还需要有一套完善的抵押制度和风险评估制度。比如说:银行还可以投资各种证券,并获得相应的收益(注:很多国家规定——商业银行只能购买“债券”,而不能购买“股票”).......

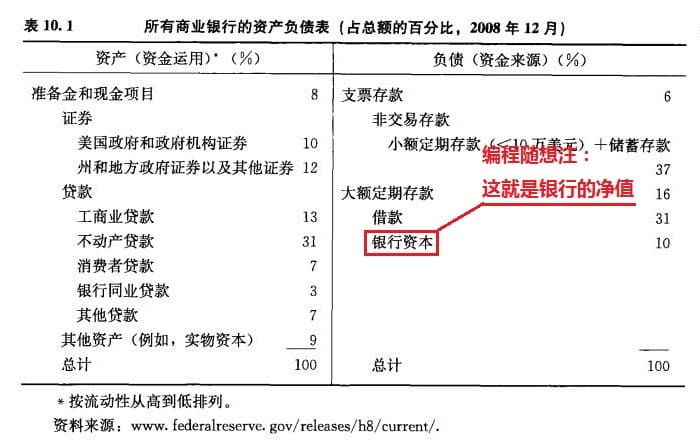

银行的资产负债表

“资产负债表”,英文叫做“balance sheet”。它是财务/会计领域的重要术语,被称为“四大报表”之一(另三个是“损益表/利润表、现金流量表、所有者权益表”)。

“资产负债表”的公式是:资产=负债+股东权益

(注:“股东权益”也可以理解为该经济实体的【净值】)

对于任何一家经济实体,都会有对应的“资产负债表”,银行也不例外。为了直观地展现银行的“资产负债表”,贴一张图如下。请注意:“储户的存款”相当于“银行的负债”。另外,图中标注红框框的,也就是银行的净值。

(2008年,美国所有商业银行的“资产负债表”汇总。数据来源:美联储官网)

银行的准备金

“准备金”是什么?银行弄来的客户存款,不能全都贷出去,必须留下一定的比例,以满足随时可能出现的“客户提款”和“资金清算”。这部分货币就叫做“准备金”(reserves)。

“准备金”的形式有两种形式:其一,以存款的形式存放在央行的账上;其二,以通货(现金)的形式存放在银行自家的金库中(vault cash)。

“准备金”的比例,一般而言,央行(中央银行)会明文规定一个准备金的比例,叫做“法定准备金比例”(required reserve ratio,简称 RRR)。在这个比例之内的,叫做法定准备金(required reserves);在这个比例之外,银行也可以自愿地留出一些货币作为准备金,这个叫做超额准备金(excess reserves)。

“超额准备金”保留多大的比例,反应出某家银行对“风险/收益”的取舍。由于“超额准备金”留在银行手中,无法创造利息。因此,“超额准备金”越多,资金利用率越低(资金闲置的成本)。为了提升资金利用率,银行可以降低“超额准备金”的比例。但这个比例也不是越低越好。如果“超额准备金”太低,万一碰到储户大额提款(存款外流),银行手头没有足够的现金,只能临时向“其它银行”借款(同业拆借)或向“央行”借款(贴现贷款)。而这种临时的借款,显然不是白给的,要支付对方利息(借款成本)。

综上所述,“超额准备金”的比例,不论是太高还是太低,都会导致额外的成本。最好是处于某个恰当的平衡点,这就是经济学中经常提及的“均衡”。

为什么央行要规定“法定准备金”的比例?

主要原因有两个:

其一,控制系统性风险。设想一下:如果央行不对“准备金的比例”作出硬性规定,而是让银行自行决定。由于银行的经营者总是逐利的,为了尽可能地提高资金利用率,就会倾向于存放更少的准备金(因为“准备金”没有被拿去放贷,就没法生息)如果每家银行这么干,就会导致整个银行体系的“系统性风险”。

其二,作为央行的调控工具。央行对“法定准备金比例”的规定,并不是固定滴,需要时可以进行动态微调。于是这就成为央行手中的调控工具(参见本文后续章节关于“货币政策”的介绍)。

银行的表外业务(off-balance-sheet activity)

所谓的“表外业务”指的是,银行的某些商业活动并不反映在“资产负债表”中,但这些活动同样会给银行带来利润或亏损。比如:银行在外汇市场上进行“套利”,就属于“表外业务”。

中央银行(央行)

央行是什么?

“央行”,英文叫做“central bank”。简而言之,“央行”是某个政治实体中唯一的货币发行机构。上述所说的政治实体包括几种不同的情况:国家、地区(比如香港)、国家联盟(比如欧盟)。

央行的必要性——充当“最后的贷款人”

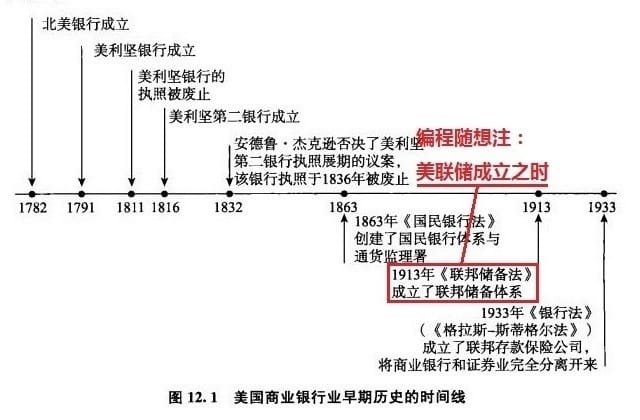

说到“央行的必要性”,估计很多读者会认为这是显然的。但在近代史上,某些国家经历过“无央行”的时期,比如美国。下面以美国为例,说说“无央行”会有啥问题。

话说美国的“文化和国民性”包含了根深蒂固的对中央政府的敌意,这种敌意从建国(立宪)一直保持到现在。1787年立宪时,美国开国元勋让“州政府”继续保留很大的权力,以制衡“联邦政府”。

体现在金融领域就是很长一段时间里(1787~1863年),合众国的商业银行都是由各州的“银行委员会”颁发执照。在那段时间,某些人也曾经想过要搞“央行”,而且还搞了两次(分别是:“美利坚银行”和“美利坚第二银行”),结果两次都被废掉了。主要还是因为美国公众担心:在金融领域出现一个独裁者。

(美国银行业发展史,图片来源:《货币金融学》第12章)

那后来成立“美联储”又是什么原因?最大的原因在于,“无央行”时期,一旦出现金融恐慌,商业银行的破产会引发连锁反应,这就是所谓的“系统性风险”;有了“央行”,可以充当“最后贷款人”。在金融危机时,央行往银行系统注入资金(流动性),从而消除上述的“系统性风险”。

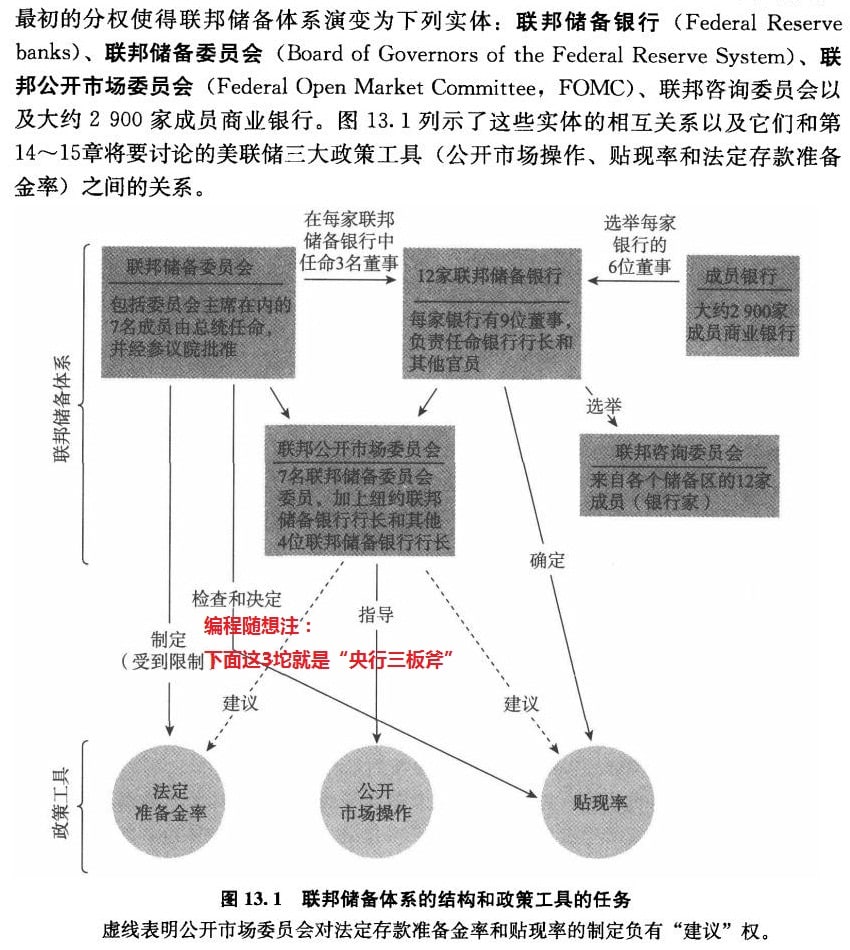

顺便说一下,虽然美国最终还是搞了一个“央行”,但美国佬对“中央集权”的敌意并未消失。为了调和这两者的矛盾,“美联储”的体系结构采用了高度分权的设计(具体参见下图)。

(“美联储”的体系结构与分权机制,图片来源:《货币金融学》第13章)

可以这么说,在所有的经济大国中,“美国的央行”是最特殊的。在美国的体制中,美联储不隶属于“三权分立”中的任何一个,并且它自己内部又是高度分权的。

如果你理解了上述这点,就能明白为啥从去年2018下半年到今年上半年,川普(在任总统)与美联储主席大打口水战,却依然拿他没办法。

央行的资产负债表

前面聊过“商业银行的资产负债表”。“央行”与“商业银行”还不太一样,下面简单说一下“央行的表”。

| 资产 | 负债 |

|---|---|

| 政府债券 | 流通中的现金 |

| 贴现贷款 | 银行系统的准备金 |

| ... | ... |

上面这张表是简化的,只列出4个科目(这4个与后续的讨论有关)。实际情况会比“上表”复杂得多。有时候你会在媒体中听到:央行在进行“缩表”或“扩表”,指的就是这个“表”。

为啥要强调“央行的表”?再次提醒大伙儿注意:“资产负债表”英文叫做【balance sheet】。央行在日常运作时,必须确保“这个表”是平衡!因此,央行不能随随便便地“印钱”,要受到这张表的约束。

央行的目标

前面已经聊过,央行可以充当“最后贷款人”。但这只是央行在非常时期的作用。在正常时期,央行也要肩负某些使命。在日常运营中,央行需要控制如下几个比率,使之在期望的范围内波动:

利率

通胀率

经济增长率

失业率

汇率

有几点必须注意:

- 这些比率虽然处于不同的维度,但相互之间存在关联性(有些是一致的,有些是矛盾的)

- 不同国家的央行,这几个目标的优先级权重是不同滴。

- 即使是同一个国家的央行,由于宏观经济环境的变化,这几个目标的权重也会变化。

- 这其中的任何一个比率,既不是越高越好,也不是越低越好(下面会提到)。

利率

在宏观经济学中,有一个“自然利率”(natural rate of interest)的概念。这玩意儿最早由经济学牛人“克努特·维克塞尔”(Knut Wicksell)提出。在他的代表作《利息与价格》中首次引入了这个概念。

此人在经济学发展史上有重要地位,首次把“价格理论”与“货币理论”结合起来。哈耶克评价他:由于这个伟大的瑞典经济学家,才使直到19世纪末仍然隔离的两股思潮终于确定地融合起来。

何为自然利率?维克塞尔指出,当资本的供应与资本的需求相平衡的时候的利率就是“自然利率”。如果“实际利率”低于“自然利率”,投资大于储蓄,总需求大于总供给,宏观经济处于膨胀状态;反之,则总需求小于总供给,宏观经济处于紧缩状态。

由于自然利率的存在,央行在控制利率的时候,并不能随心所欲,必须以自然利率为参考系。如此就引出货币政策的三种风格/流派:

- 扩张性货币政策,所谓“扩张性货币政策”,就是央行增加货币供应量,使得“实际利率”低于“自然利率”。这会抑制“储蓄”并促进“投资”,从而有利于经济增长。

- 紧缩性货币政策,所谓“紧缩性货币政策”,就是与上述做法相反。

- 中性货币政策,除了“扩张”和“紧缩”,还有一种中性货币政策——让“实际利率”基本等同于“自然利率”。

请注意,对这三种货币政策,上述只是作最简单的介绍,实际情况要复杂得多。比如:“增加货币供应”虽然可以“刺激经济”,但也可能会增加“通胀率”。当“通胀率”高到某个水平,就会有“恶性通胀”的风险。

经济增长率

前一个小节在谈“利率”的时候,已经把“经济增长率”简单说了。

通胀率

本文开头部分谈“货币总量”的时候,已经聊过“通胀”相关的争议/分歧。因此,央行如何处理“通胀”相关的问题,取决于央行的负责人信奉宏观经济学的哪一个流派。

失业率

说到“失业”,很多人误以为“失业率越低越好”,其实不然。

在宏观经济学中,有一个“自然失业率”(natural rate of unemployment)的概念。指的是当“劳动力的供需达到均衡时”的失业率。当经济学家在说充分就业的时候,并不是指“失业率为零”,而是指:实际失业率=自然失业率。

举例说明:自然失业率=(摩擦性失业人数+结构性失业人数)/劳动人口总数

所谓的“摩擦性失业”指的是——换工作(跳槽)的断档期。所谓的“结构性失业”指的是,不同行业间的变动(朝阳行业的兴起、夕阳行业的衰退)导致的失业。

如果你理解了上述等式,自然能明白,在任何一个正常的国家/社会中,“自然失业率”必定大于零。

汇率

由于篇幅的限制,这篇不打算聊“国际金融”相关的话题。

货币供应的原理

大家都知道央行可以印钞,但央行印的钞票如何进入流通领域?这就涉及到“货币供应”(Money Supply)的原理。

“货币供应”的三位一体

“货币供应”涉及的三个关键角色分别是:央行、商业银行、储户。

何为“基础货币”?

在聊“货币供应”的原理之前,要先解释一下“基础货币”的概念(英文叫做“Monetary Base”,简称 MB)。“基础货币”有时候也称作“货币量基数”。在“货币经济学”中,它指的是,流通中的现金+银行体系中的准备金。

回顾一下前面章节提到的“央行资产负债表”,那么“基础货币”正好对应于“负债”这一栏,所以它也称作“央行的货币负债”。

何为“货币乘数”?

“基础货币”有时候也被称为“高能货币”。为啥说它“高能”?因为“基础货币”的变化量(增减量)会导致“整个货币供应量”出现N倍的改变。此处的N就被称作货币乘数(英文叫做“Money Multiplier”,简称 MM)。

一般而言,央行对“货币供应量的干预”,是通过对“基础货币的干预”来实施的。由于“货币乘数”的放大效应,央行对“基础货币的干预”可以起到“四两拨千斤”的效果。

提醒一下,在“凯恩斯”创立的宏观经济理论中有一个“投资乘数”的概念。“投资乘数”属于“财政政策”的范畴,与本小节所说的“货币乘数”是两码事!

理想情况下的“货币乘数”

所谓的“理想情况”指的是如下前提:

- 前提1:每个商业银行都把“额外准备金”设为零(也就是,“实际准备金”正好等于“法定准备金”),此时银行的资金利用率最大化。

- 前提2:每个储户都不持有现金(所有的钱都存入银行)

为了计算方便,咱们假设某个国家的法定准备金比率是 10%;然后再假设,央行通过某种手段,让某个商业银行(以下称 B0)多出一笔100万的现金。

由于在这之前,B0 的“实际准备金”正好等于“法定准备金”。如今突然多了100万,这笔钱当然可以作为“额外准备金”。(根据“前提1”)B0 为了让资金利用率最大化,会立即把这100万通过贷款贷出去。(根据“前提2”)获得这笔贷款的客户不会把贷来的钱放在手上,浪费利息。他/她必然会把这笔钱花掉(用于购买商品)。

于是,销售商品的人会得到这笔钱,同样根据上述的“前提2”,此人会把这笔钱存入另一家银行(简称 B1)。现在,B1 获得了一笔100万的客户存款。由于【法定准备金比率】是 10%,B1 必须把这笔钱中的10万作为“法定准备金”,所以 B1 能够放贷的钱就只有90万。

然后,B1 会把这90万再放贷出去,再经过上述的循环,这90万会存入下一家银行(B2)。此时,B2 必须留下9万作为“准备金”,只能放贷81万。

上述循环不断往复,最终你可以看到如下这么一个递减的等比数列:

| 银行 | 存款增量 | 贷款增量 |

|---|---|---|

| B0 | 0 | 100万 |

| B1 | 100万 | 90万 |

| B2 | 90万 | 81万 |

| B3 | 81万 | 72.9万 |

| ... | ... | ... |

(注:上述的 B0、B1、B2、B3 ... 既可以是同一个银行,也可以是不同银行。不影响相关的讨论)

现在,请回忆一下中学数学,递减的无穷等比数列怎么求和?(经过无数次累积后)“新增存款总量”与“新增贷款总量”正好都是1000万,也就是央行最开始给的那笔钱的10倍。以上就是理想情况下的“货币乘数”,它等于“法定准备金比率”的倒数,公式如下:

m=1/r

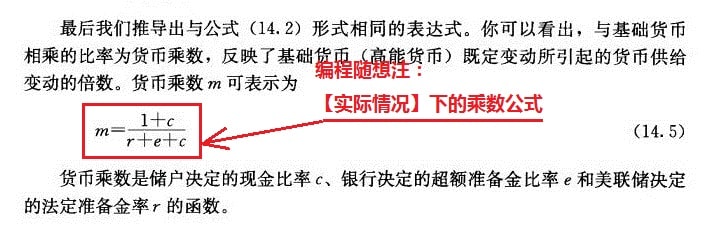

实际情况下的“货币乘数”

现在开始来说“实际情况”,当然啦,“实际情况”往往比“理想情况”复杂得多。在“实际情况”下,前一个小节的两个前提将不再成立。也就是说:

- 某些银行的“额外准备金”不是零。

- 储户不一定把所有的钱都存入银行(储户会持有一定量的现金)。

为了处理这种复杂情况,就需要引入两个变量:

- 变量1:储户的“现金比率”(用 c 表示)

- 变量2:银行的“额外准备金比率”(用 e 表示)

引入上述两个变量后,经过一番数学推导,可以得出如下公式:

上面这个就是:实际情况下计算“货币乘数”的公式。那些对数学感兴趣的读者,可以看《货币金融学》第14章,有详细的推导过程。

“货币乘数”的意义

对于数学比较好的同学,光看上述“货币乘数”的两个公式本身,就会意识到(只要 c 和 e 都大于零)前者总是大于后者。也就是理想的乘数必定大于实际的乘数。

那么,这背后的意义是什么?其关键在于,当c大于零,此时储户手中持有一定量的现金,由于储户手中的现金【没有】进入银行系统参与“存贷循环”,因此就没能参与这个放大效应。当e大于零此时银行持有一定量的额外保证金,也没能参与“存贷循环”。

综上所述,任何脱离“存贷循环”的货币,都会拉低“货币乘数”的值。

央行的手段——货币政策的三大工具

理解了“货币乘数”的放大效应,接下来介绍央行如何改变“基础货币”的总量。

央行常见的手段有如下三种(央行三板斧):

手段1——公开市场操作

这是“央行三板斧”中最常见的一招,英文叫做“Open Market Operation”,简称OMO。这玩意儿指的是:“央行”可以向“商业银行”买入或卖出一定规模的证券。如果是“买入”,称之为“公开市场购买”;反之,则称为“公开市场出售”。

公开市场购买

前面聊银行的“资产负债表”的时候提到了,银行通常会持有一定量的债券(国债、地方债)。

假设央行向某个商业银行购买了1000万的债券,央行会支付相应的货币给这家商业银行(再次提醒:“货币”不一定是现金)。

对“商业银行”而言,虽然它的账上少了价值1000万的债券,但多了1000万的货币,此时它的“资产负债表”依然是平衡的。但差别在于,多出来的货币,成为该银行的准备金。如此一来,整个银行体系的“基础货币”就增加了。

如果该银行把这笔钱用于放贷,还可以引发“货币乘数效应”。

公开市场出售

它是“公开市场购买”的逆过程。

公开市场操作的对象是债券。在实际操作时,通常会选用国债。原因至少包括:首先,国债的流动性足够好;其次,国债的盘子足够大,从而避免冲击成本(也就是说:即使央行 OMO 的量很大,也不至于引发该证券价格的剧烈波动)

中国央行的术语

“人民银行”使用了“正回购/逆回购”的术语(财经类报道时常会提到这几个术语)。

正回购——人民银行卖出证券(相当于“公开市场出售”,货币紧缩)

逆回购——人民银行买入证券(相当于“公开市场购买”,货币扩张)

手段2——法定准备金比率

前面介绍货币乘数时已经提到,“货币乘数”的倍数与法定准备金比率密切相关。因此,如果央行调整“法定准备金比率”的大小,可以非常显著地,影响“基础货币”的总量,进而影响到整个经济系统的货币供应量。

手段3——贴现贷款

某个商业银行可以根据自身的情况,向央行申请一笔贴现贷款(discount loans)。当然啦,这笔钱不是白拿,必须在短期内归还,并支付一个利息。此利息的利率被称为央行贴现率。

请注意,这个词汇在不同的国家有不同的叫法。美国称之为“discount rate”,某些西方国家称为“base rate”或“bank rate”。在中国,同样容易产生分歧。有些金融相关的文章把“商业银行针对企业的贷款利率”称为“贴现率”;而把“央行对商业银行的贷款利率”称为“再贴现率”。

为了避免分歧,本文后续章节都称之为央行贴现率。

对央行而言,央行通过贴现贷款把一笔钱贷给某商业银行,增加了该银行的“准备金总量”;对整个银行体系而言,相当于增加“基础货币总量”。基于前面所说的“货币乘数效应”,这当然也成为央行操控“货币供应量”的杠杆。

对商业银行而言

商业银行通过贴现贷款获得一笔额外的货币,可以把这笔钱用于放贷。在“商业银行”看来,“央行贴现率”相当于是从央行借钱的成本。因此,当商业银行拿这笔钱放贷时,“贷款利率”必定要高于“央行贴现率”。所以,央行贴现率同时也成为商业银行设定自身利率的参考基准。

“商业银行”向“央行”借钱的过程,非常类似于,“客户”向“商业银行”借钱的过程。所以,“央行”有时候被称作“银行的银行”。

上述“三板斧”的优缺点对比

主动性与被动性

对央行而言,前两个手段是主动的(由央行发起);第3个手段是被动的(由商业银行发起)。

对央行而言,主动的手段当然更爽。

连续性与间歇性

前两个手段虽然都是主动性的干预工具,但两者之间也有差别。

对于“公开市场操作”,可以连续且频繁地进行;相比之下,“法定准备金比率”的调整通常是间歇性的(不能太频繁),因为这个手段非常“凶猛”。

以中国央行为例,通常要几个月才会调一次。如果某个月连续调了两次(比如2010年11月),会让金融市场震精(精神上受到震动)。所以,“公开市场操作”相比“法定准备金比率”具有更好的灵活性。

为啥“法定准备金比率”这个手段比较凶猛?

不论是“公开市场操作”和“贴现贷款”都是通过调整(增/减)“基础货币”的数量,然后通过“货币乘数”放大,以影响更多的其它货币。而“法定准备金比率”则不同,对它的调整,直接改变“货币乘数”本身。

补充说明:央行贴现率与银行同业拆借利率

前面聊“商业银行准备金”的时候,提到过如果某银行临时缺钱,可以找央行或其它银行借钱。找央行借,就是“央行贴现贷款”,其成本就是“央行贴现率”;找其它银行借,就是所谓的“同业拆借”,其成本是“同业拆借利率”。

“同业拆借”这种玩法之所以存在,原因之一是:其利率低于“央行贴现率”(如果它比“央行贴现率”还高,就失去存在的意义了)。所以,“同业拆借利率”应该是小于等于“央行贴现率”。

有些同学可能会觉得:既然如此,银行都采用“同业拆借”,那“央行贴现率”是否会失去作用?实际上还是有用的。比如说:当央行下调“央行贴现率”的幅度如果够大,使之逼近了“同业拆借利率”,那么“同业拆借利率”也会跟着下调。但是,央行如果上调“央行贴现率”,“同业拆借利率”不一定会跟着上调(具体取决于“货币供应量”是否宽松)。

评论